本文

法人県民税について

納める人

県内に事務所や事業所、寮、宿泊所などがある法人等

納める額

均等割

|

法人の区分 |

税率 |

|---|---|

|

年額21,000円 |

|

資本金等の額を有する法人で資本金等の額が |

年額52,500円 |

|

資本金等の額を有する法人で資本金等の額が |

年額136,500円 |

|

資本金等の額を有する法人で資本金等の額が |

年額567,000円 |

|

資本金等の額を有する法人で資本金等の額が |

年額840,000円 |

※ 表中の用語については以下のとおりです。

公共法人…法人税法第2条第5号に規定する公共法人

公益法人等…地方税法第24条第5項に規定する公益法人等

(公共法人及び公益法人のうち、地方税法で非課税となるものは除きます。また、独立行政法人で収益事業を行うものは、資本金等の額に応じて均等割が課されます。)

人格のない社団等…法人でない社団又は財団で代表者の定めがあり、かつ収益事業を行うもの

資本金等の額…法人税法第2条第16号に規定する資本金等の額又は保険業法に規定する相互会社の場合は純資産の額

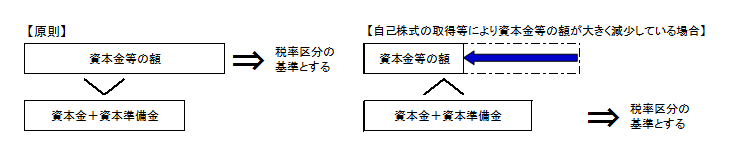

平成27年度税制改正により、平成27年4月1日以後に開始する事業年度から、「資本金等の額」について、原則、法人税法上の資本金等の額としつつ、無償減資等による欠損填補を行った場合は、その額を法人税法上の資本金等の額から控除し、無償増資を行った場合は、その額を法人税法上の資本金等の額に加算します。

また、この「資本金等の額」と「資本金及び資本準備金の合算額」とを比較し、大きい方を均等割の税率区分の基準とします。

※ 本県では、荒廃が深刻化する森林を健全な姿で次の世代に引き継ぐため、森林の整備を目的とした「やまぐち森林づくり県民税」を導入し、平成17年4月1日から令和12年3月31日までの間に開始する事業年度分について、県民税均等割額に一定額を加算して納めていただいています。

やまぐち森林づくり県民税の概要

法人税割

|

法人の区分 |

税率 |

||

|---|---|---|---|

|

平成26年9月30日 以前に 開始する事業年度 |

平成26年10月1日から 令和元年9月30日まで に開始する事業年度 |

令和元年10月1日 以後に 開始する事業年度 |

|

|

5.8% |

4.0% |

1.8% |

|

上記以外の場合 |

5.0% |

3.2% |

1.0% |

※ 本県では、社会福祉及び教育・文化・スポーツ施策の充実を図るため、令和13年1月31日までの間に終了する各事業年度について、超過課税を実施しています。

※ 平成22年9月30日以前に解散した法人の清算確定申告に係る法人税割については、5.8%の超過税率が適用されます。

申告と納税

次の期日までに県税事務所に申告して納税します。

|

申告の種類 |

申告と納税の期限 |

|

|---|---|---|

|

予定申告※1 |

事業年度開始の日以後6か月を経過した日から2か月以内 (注)法人税で仮決算による中間申告ができない場合は、法人県民税も仮決算による中間申告はできません。 |

|

仮決算に基づく |

||

|

事業年度終了の日から2か月以内 ※平成22年10月1日以後に解散した法人の残余財産が確定した場合の申告期限は、残余財産確定の日から1か月以内(その期間内に残余財産の最後の分配が行われるときは、その行われる日の前日まで) |

|

|

清算中の事業年度が終了した場合の申告 |

事業年度終了の日から2か月以内 |

|

残余財産の一部を分配した場合の申告 |

分配の日の前日まで |

|

|

残余財産が確定した場合の申告 |

残余財産確定の日から1か月以内 |

|

|

4月30日 |

|

※1)予定申告税額の計算方法

- 均等割

均等割の税率×予定申告の算定期間中に事務所等を有していた月数÷12

(税率の判定基準となる資本金等の額は、前事業年度末日現在の金額) - 法人税割

前事業年度の税額×6÷前事業年度の月数

※2)定款、寄附行為、規則、規約、その他これらに準ずるもの(定款等)の定め、又は特別の事情があることにより、事業年度終了から2月以内に決算についての定時総会が招集されない常況にある場合は、3月以内に申告納付することができます。また、次の各号に該当する場合は、当該各号に定める期間内に申告納付することができます。

- 1号(会計監査人を置いている場合で、かつ定款等の定めにより3月以内に定時総会が招集されない常況にある場合)

3月を超え6月を超えない範囲内の月数の期間内 - 2号(特別の事情があることにより3月以内に定時総会が招集されない常況にあることその他やむを得ない事情がある場合)

3月を超える月数の期間内

いずれの場合も、所轄税務署の承認を受けた後に、都道府県知事にその旨を届け出る必要があります。

なお、この延長された期間については延滞金を納めなければなりません。

※2、3) 平成22年10月1日以後に解散した法人は、解散後は確定申告を行います。

※その他) 2以上の都道府県に事務所・事業所がある法人は、従業者数を基準にして、関係都道府県ごとに法人税額又は個別帰属法人税額をあん分して計算した税額を申告して納めます。