本文

外形標準課税の対象法人の見直しについて

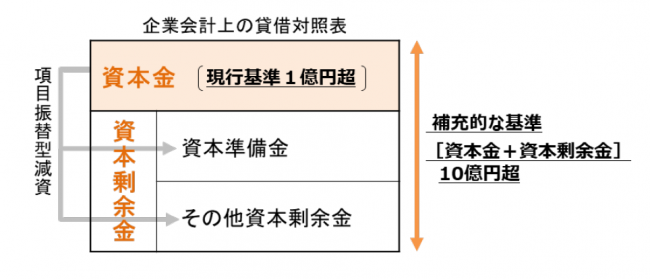

令和6年度税制改正により、法人事業税の外形標準課税の対象法人について、これまでの「事業年度末日において、資本金の額又は出資金の額(以下「資本金」という)が1億円を超える法人」に加え、下記1・2に該当する法人も対象となります。

また、これらの制度改正に併せて下記3のとおり、法人事業税の中間申告義務判定に関する改正が行われました。

1. 減資を行った法人のうち次の要件をすべて満たす法人 (令和7年4月1日以後開始事業年度から適用)

(1)前事業年度が外形標準課税の対象法人であった

(2)事業年度末日において、資本金が1億円以下である

(3)事業年度末日において、払込資本の額(資本金+資本剰余金)が10億円を超えている

経過措置

上記の要件「(1)前事業年度が外形標準課税の対象法人であった」に関して、令和7年4月1日以後最初に開始する事業年度(以下「最初事業年度」という)の事業税については、公布の日(令和6年3月30日)を含む事業年度の前事業年度から最初事業年度の前事業年度までのいずれかの事業年度分の事業税について外形標準課税の対象に該当したもので、払込資本の額が10億円を超えるものについては、外形標準課税の対象法人となります。

ただし、公布日の前日時点で資本金の額が1億円以下であり、かつ、公布日以後に終了した各事業年度分の事業税について外形標準課税の対象外であった法人を除きます。

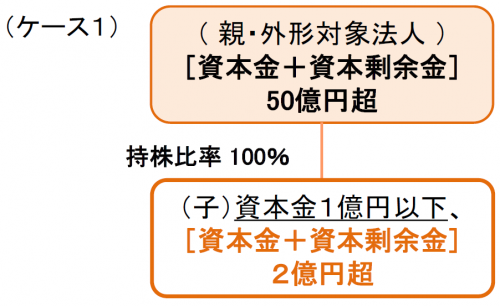

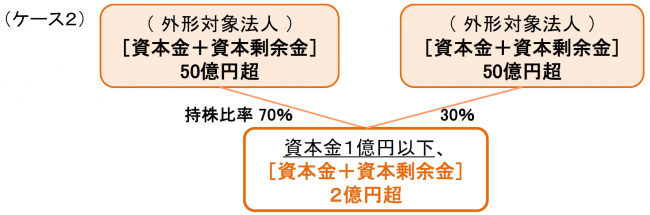

2. 100%子法人等のうち次の要件をすべて満たす法人 (令和8年4月1日以後開始事業年度から適用)

(1)事業年度末日において、資本金が1億円以下である(※1)

(2)払込資本の額(資本金+資本剰余金)が50億円を超える法人等(※2)の100%子法人等

(3)事業年度末日において、払込資本の額(※3)が2億円を超えている

(※1)所得等課税法人(地方税法第72条の4第1項各号に掲げる法人、第72条の5第1項各号に掲げる法人、第72条の24の7第7項各号に掲げる法人、人格のない社団等、みなし課税法人、投資法人、特定目的会社並びに一般社団法人(非営利型法人に該当するものを除く)及び一般財団法人(非営利型法人に該当するものを除く)をいいます)以外の法人に限ります。

(※2)外形標準課税の対象法人に限ります。

(※3)令和6年3月30日以後に当該100%子法人等が行う資本剰余金を原資とした配当等により減少した金額を加算します。

激変緩和措置

この改正(100%子法人等への対応)によって新たに外形標準課税対象法人となる場合には、税負担の変動に係る軽減措置が設けられています。

外形標準課税対象法人としての税額が、当該法人を外形標準課税の対象外とみなした場合に申告納付すべき税額(比較法人事業税額)を超える場合に、その超える額が以下のとおり当該事業年度の法人事業税額から控除されます。

| 事業年度 | 控除額 |

|---|---|

| R8.4.1~R9.3.31の間に開始する各事業年度 | 当該超える金額の3分の2に相当する金額 |

| R9.4.1~R10.3.31の間に開始する各事業年度 | 当該超える金額の3分の1に相当する金額 |

特例措置

3. 法人事業税の中間申告義務判定に関する改正 (令和7年4月1日以後開始事業年度から適用)

原則として、法人税において中間申告義務がある法人には、法人事業税の中間申告義務が生じますが、外形標準課税対象法人については法人税の中間申告義務がない場合であっても、事業年度の期間が6か月を超えるときは、法人事業税の中間申告義務が生じます。これに関する取扱いが令和7年4月1日以後開始事業年度から下記のとおり変更されました。

変更前:事業年度開始の日以後6か月を経過した日の前日において外形標準課税対象法人である場合に中間申告義務が生じる

変更後:前事業年度において外形標準課税対象法人であった場合に中間申告義務が生じる

このため、前事業年度において外形標準課税の対象法人である場合には、当該事業年度開始の日以後6か月を経過した日の前日において外形標準課税の対象外であっても、中間申告の義務があることになりますのでご注意ください。